Oder „kreditwürdig oder nicht kreditwürdig“, das ist hier die Schufa-Simulator-Frage

Die Schufa – ein Begriff, der vielen Menschen in Deutschland wohlvertraut ist. Besonders bei Endverbrauchergeschäften geht ohne Schufa gar nichts mehr.

Doch wie funktioniert diese geheimnisvolle Institution eigentlich? Und was können wir aus dem neuen Schufa-Simulator lernen?

In diesem Blog-Beitrag gehen wir der Funktionsweise der Schufa auf den Grund und bringen damit etwas Licht ins Dunkel der Bewertung. Es wird spannend!

Die Bewertung hätten wir wohl alle gerne

Die Schufa: Ein Blick hinter die Kulissen

Die Schufa, oder Schutzgemeinschaft für allgemeine Kreditsicherung, ist eine privatwirtschaftliche Auskunftei, die die Kreditwürdigkeit von Verbrauchern bewertet. Sie sammelt Informationen über finanzielle Aktivitäten wie Kredite, Zahlungsverhalten, laufende Verträge und mehr. Diese Informationen werden genutzt, um eine Kreditwürdigkeitsbewertung zu erstellen, die von Banken, Vermietern und anderen Unternehmen zur Risikobewertung herangezogen wird.

Die Schufa-Bewertung erfolgt anhand von Daten, die von Vertragspartnern gemeldet werden. Positives Verhalten wie pünktliche Zahlungen führt zu einer besseren Bewertung, während negative Faktoren wie Zahlungsverzüge oder Insolvenzen die Bewertung verschlechtern können. Die Schufa selbst vergibt keine Noten, sondern stellt lediglich Informationen zur Verfügung, anhand derer Unternehmen ihre eigenen Entscheidungen treffen können.

Der Schufa Score war bisher das ominöse Damokles-Schwert oder, wie hier dargestellt, die „Damokles Kettensäge“, die über uns alle hing.

Mit der Bewertung wird es schon problematisch

Immer als Erster die neuesten Nachrichten, Interviews und Fachbeiträge erhalten?

Der Schufa-Simulator: Etwas mehr Transparenz als bisher

Der neue Schufa-Simulator verspricht mehr Transparenz und Verständnis für die Verbraucher. Er ermöglicht es den Menschen, ihre individuelle Kreditwürdigkeit zu simulieren und die Auswirkungen bestimmter Verhaltensweisen zu verstehen. Dies kann eine wertvolle Hilfe bei der persönlichen Finanzplanung sein.

https://www.schufa.de/scorechecktools/pt-scoresimulator.html#0

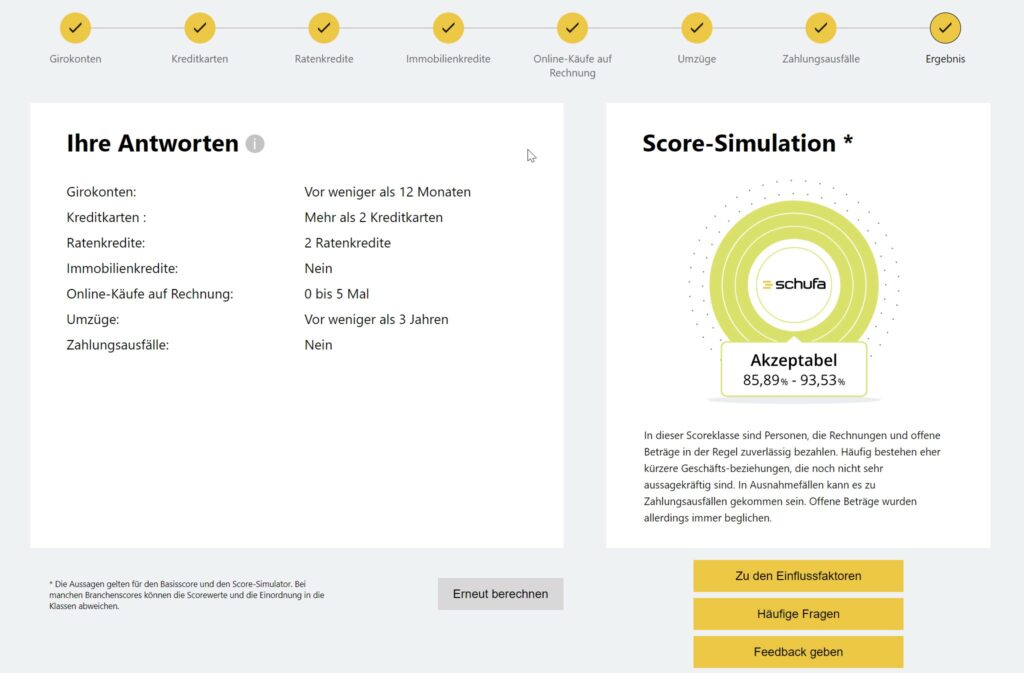

Mit dem Schufa-Simulator können Nutzer Szenarien simulieren, wie sich bestimmte finanzielle Entscheidungen auf ihre Schufa-Bewertung auswirken könnten. Zum Beispiel könnte man testen, wie sich die Eröffnung einer neuen Kreditkarte, die Aufnahme eines Ratenkredits oder die Zahlungsverzögerung bei einer Rechnung auf die Schufa-Bewertung auswirken würden. Diese Art von Einblick kann dabei helfen, fundierte Entscheidungen zu treffen und das eigene Finanzverhalten gezielt zu verbessern.

Erkenntnisse aus dem Schufa-Simulator: Der Schufa-Simulator liefert uns leider nur rudimentäre Erkenntnisse

Verständnis für Zusammenhänge: Indem wir verschiedene Szenarien durchspielen, können wir besser verstehen, wie unsere finanziellen Entscheidungen unsere Kreditwürdigkeit beeinflussen können. Dieses Wissen kann dazu beitragen, unüberlegte Handlungen zu vermeiden.

Langfristige Planung: Durch die Simulation können wir die Auswirkungen langfristiger finanzieller Strategien erkennen. Das ist besonders hilfreich bei der Planung großer finanzieller Vorhaben wie Immobilienkauf oder Existenzgründung.

Frühzeitige Identifizierung von Problemen: Der Schufa-Simulator kann uns auf mögliche Schwachstellen in unserem Finanzverhalten hinweisen, bevor diese zu ernsthaften Problemen werden. So können wir rechtzeitig gegensteuern.

Optimierung der Kreditwürdigkeit: Indem wir gezielt positive Handlungen simulieren, können wir herausfinden, wie wir unsere Kreditwürdigkeit verbessern können. Dies kann uns in Zukunft bessere Konditionen bei Krediten und Verträgen sichern.

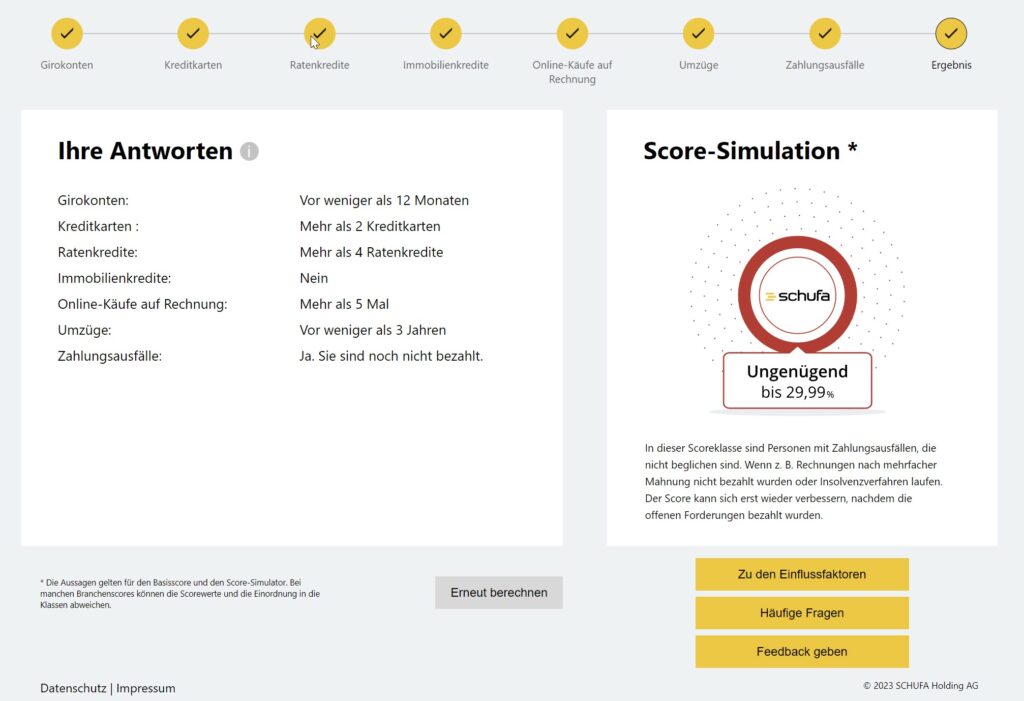

Und hier geht gar nichts mehr

ABER, und jetzt kommt es:

Die sehr einfachen und wenigen Stellschrauben, die hier gezeigt sind, sind nicht alles, was da im Hintergrund abläuft. Denn viele Daten sind gar nicht vorhanden und werden damit gar nicht berücksichtigt, so z.B.:

Das Einkommen im Verhältnis zu den Ausgaben, Krediten etc. Wer 150.000,– € im Jahr verdient und, aus welchem Grund auch immer, 5 Ratenkredite a 100,– € Rückzahlung pro Monat hat, der wird nur aufgrund der Anzahl der Kredite schlechter bewertet. Bei jemand, der nur 20.000,– € im Jahr verdient, würde ich das eher verstehen. Oder verfügen die über Daten, die Ihnen das Finanzamt liefert?

Die Dauer der Ratenkredite. Diese wird im echten System hinterlegt, im Simulator aber nicht.

Wird dann also jemand, der 10.000,– € in 12 Raten bezahlt genauso schlecht bewertet wie jemand, der das in 48 Raten macht. Wer ist besser und warum?

Wer oft umzieht, verliert. Wenn man im Militär oder in einer anderen Organisation arbeitet, die einen alle 2 Jahre umziehen lässt und ggf. dies sogar noch bezahlt, dann ist das wohl anders zu bewerten als, wenn einer alle 2 Jahre aus der Wohnung geschmissen wird und deswegen umzieht, oder regelmäßig solche Einkommenssteigerungen hat. Hier aber scheint es nur auf die reine Anzahl anzukommen.

Die Anzahl der Kreditkarten ist ähnlich zu bewerten wie die Ratenkredite. Auch ich habe mehrere Kreditkarten. Ich habe aber auch 2 Gewerbe, also 2 Karten alleine dafür. Und als Personengesellschaft gehen die auf meine „private Bewertung“. Zusammen mit meinen privaten Kreditkarten komme ich dann gleich in eine Schublade der Verbraucher, die anscheinend viele Kreditkarten brauchen, um so überhaupt noch was bezahlen zu können. Ob auf diesen Karten überhaupt ein Umsatz läuft oder darüber Ratenzahlungen vereinbart sind, sehe ich hier im Simulator auch nicht als Kriterium.

Haus- oder Wohnungseigentum wirkt sich ja auch positiv aus. Allerdings gibt es wohl keinen Unterschied, ob der Gutverdiener, der die Kreditrate monatlich locker schultert, gleich bewertet wird, die die Familie, in der beide Ehepartner arbeiten, einer sogar noch einen Nebenjob hat und man am Essen und Urlaub spart, um sich die Raten leisten zu können.

Denn was kommt als nächstes, aber im Geheimen?

In den USA wird anscheinend bereits auch das Verhalten auf Social-Media-Plattformen mit in die Berechnung der Kreditwürdigkeit einbezogen. Dazu werde ich erst einmal recherchieren.

Wo das ganze aber endet? In einem Sozialpunktesystem nach „chinesischer Manier“. Wer von uns das gerne hätte, bitte laut „Hier“ rufen!

Eine Zukunft, die eigentlich keiner will. Demnächst mehr dazu in einem neuen Blog-Beitrag.

Fazit: Wer hier „simuliert“, dem wird Transparenz nur vorgegaukelt!

Der Schufa-Simulator bietet zwar eine Möglichkeit, die Funktionsweise der Schufa besser zu verstehen und gleichzeitig unser eigenes Finanzverhalten zu optimieren. Doch sind die relevanten „Stellschrauben“ durch den Endbenutzer gar nicht erfassbar.

Damit wird einem Verbraucher Transparenz vorgegaukelt und dem ewigen Fragen nach „wie berechnen die das eigentlich?“ Rechnung getragen. Was wirklich abläuft, kann man gar nicht erkennen. Der Schufa Simulator ist also nur Augenwischerei, um sich informierter zu fühlen und letztendlich ein Marketing, aber kein Transparenz-Instrument. Schade eigentlich.

Wenn Ihnen meine Artikel gefallen und Sie gerne einen kritischen Digitalisierungsberater in Ihrem Projekt wollen, der Sie objektiv und neutral berät, dann machen Sie doch einfach einen kostenfreien Ersttermin mit mir.

Zur Terminanfrage geht’s hier in Link.

Die Schufa macht die „Blinden“ zu „Einäugigen“, aber nicht zu „Sehenden“

Bildquellen: Shutterstock und Schufa